Die Wahrheit über Inflation

Ist Inflation immer ein monetäres Phänomen, so wie Milton Friedman einst behauptet hat? Oder gibt es noch andere Ursachen für den Anstieg von Preisen? Blair Fix zeigt: Wer so einfach denkt, übersieht die Macheffekte des Preiskampfes. Inflation ist ein Machtkampf darum, wer die Preise am schnellsten erhöhen kann.

Milton Friedman ist seit mehr als einem Jahrzehnt tot, doch sein Denken wirkt noch immer nach. In den 1960er Jahren erklärte Friedman einmal, dass Inflation immer und überall ein monetäres Phänomen sei — ein Problem der zu hohen Geldmenge. Seither kann man sich darauf verlassen, dass, wann immer die Inflation steigt, jemand das alte Diktum von Friedman bemüht und den Staat beschuldigt, zu viel Geld zu drucken.

Wenn es nur so einfach wäre.

Wie vieles in der Wirtschaftstheorie erscheint auch Friedmans Diktum auf den ersten Blick plausibel. Inflation steht für einen allgemeinen Anstieg der Preise. Und da Preise nichts anderes sind als der Austausch von Geld, bedeutet mehr zirkulierendes Geld, dass die Preise steigen müssen. Folglich ist Inflation „immer und überall ein monetäres Phänomen“.

Einer näheren Betrachtung hält Friedmans Diktum aber nicht stand. Das Problem besteht darin, dass die Inflation als ein gleichmäßiger Preisanstieg verstanden wird. Das ist theoretisch bequem, aber empirisch falsch. In der realen Welt weicht die Inflation nämlich stark voneinander ab. Während der Preis für Äpfel um 5 % steigt, kann der Preis für Autos um 50 % steigen und der Preis für Kleidung um 20 % fallen.

Um zu verstehen wie Inflation tatsächlich funktioniert, dürfen wir uns nicht auf Lehrbücher aus den Wirtschaftswissenschaften verlassen, sondern müssen auf reale Daten schauen. Das hat der Politologe Jonathan Nitzan während seiner Doktorarbeit in den frühen 1990er Jahren getan. Seine Arbeit gipfelte in einer Dissertation mit dem Titel »Inflation As Restructuring«. In der realen Welt, so stellte Nitzan fest, ist die Preisentwicklung immer „differenziell“, d. h. es gibt Gewinner und Verlierer. Daraus folgt, dass Inflation kein rein „monetäres Phänomen“ ist, wie Milton Friedman behauptete. Inflation strukturiert die soziale Ordnung um.

Heute, da die Inflationsängste zurückkehren und Friedmans Diktum wiederbelebt wird, sollten wir uns an die realen Fakten halten.

Die Geldmengentheorie

Beginnen wir mit Milton Friedmans „Geldmengentheorie“, die besagt, dass Inflation immer dadurch verursacht wird, dass zu viel Geld gedruckt wird. 1 Die „Geldmengentheorie“ ist nicht so sehr Friedmans Theorie, sondern sie wurde von Friedman wieder populär gemacht. Die Idee, dass die Preise mit der Geldmenge zusammenhängen, geht (zumindest) auf ein Memorandum des Astronomen Nikolaus Kopernikus aus dem Jahr 1517 zurück. Wie so vieles in der neoklassischen Wirtschaftstheorie ist auch diese Theorie eine Mischung aus zwei Komponenten:

- Fragwürdige Annahmen über menschliches Verhalten;

- Eine buchhalterische Gleichung, die die Theorie gut aussehen lässt.

Die Kraft dieser Kombination wurde durch Friedmans berühmten „F-Twist“ untermauert, in dem er argumentierte, dass die Annahmen einer Theorie irrelevant sind. Alles, was zählt, so behauptete Friedman, ist, dass die Theorie genaue Vorhersagen macht.

Friedmans „F-Twist“ entkräftet zweifelhafte Annahmen. Aber es gibt immer noch das Problem der genauen Vorhersagen. Wie stellt man sicher, dass die eigene Theorie immer zu dem gewünschten Ergebnis führt? Hier haben die neoklassischen Ökonomen einen raffinierten Trick entwickelt: Sie formulieren ihre Theorie in Form einer buchhalterischen Gleichung. Da die Gleichung per definitionem wahr ist, wird jeder „Test“ der Theorie zu Ihren Gunsten ausfallen.

Blair Fix

Ein alter Trick

Bevor wir uns mit Friedmans Inflationstheorie auseinandersetzen, wollen wir uns einige andere Anwendungen dieses Tricks ansehen. Wenn neoklassische Ökonomen ihre Theorie des Einkommens (die Theorie der Grenzproduktivität) testen, berufen sie sich auf eine buchhalterische Gleichung. Sie setzen zwei verschiedene Formen von Einkommen (in der Regel Umsatz und Lohn) in Beziehung zueinander und bezeichnen dann eines der beiden als „Produktivität“. Da sie immer eine Korrelation finden, wird ihre Einkommenstheorie immer „bestätigt“. Prima!

Dann gibt es noch die neoklassische Theorie des Wirtschaftswachstums. Diese Theorie geht davon aus, dass die Wirtschaftsleistung durch eine Produktionsfunktion bestimmt wird, die berechnet, wie der Input von Kapital, Arbeit und „technischem Fortschritt“ in wirtschaftlichen Output umgewandelt wird. Und jetzt raten Sie mal was – dieser Ansatz scheint sich auf überwältigende Weise zu bestätigen. Das Problem, auf das Anwar Shaikh hinweist, ist jedoch, dass die Produktionsfunktion in Wirklichkeit eine Tautologie ist. Die Produktionsfunktion „funktioniert“, weil sie per definitionem wahr ist. Schön!

Miltons Geld

Zurück zu Milton Friedmans Theorie der Inflation. Wie ein guter neoklassischer Ökonom gründet Friedman seine Theorie auf einer Gleichung – eine, die die Geldmenge M mit dem durchschnittlichen Preisniveau P in Beziehung setzt:

M • V = P • T

In dieser Gleichung ist V die „Geldumlaufgeschwindigkeit“ – die Geschwindigkeit, mit der Geld den Besitzer wechselt. Und T ist ein Index für den „realen Wert“ aller Transkationen.

Das Schöne an dieser Gleichung ist, dass sie per definitionem wahr ist. Wenn man also eine Inflationstheorie darauf aufbaut, werden die „Vorhersagen“ immer schlüssig sein. Das Problem, auf das Kritiker hinweisen, ist jedoch, dass diese Gleichung nichts über die Ursachen aussagt. Es könnte sein, dass das Drucken von zu viel Geld die Preise in die Höhe treibt. Es könnte aber auch sein, dass Menschen aufgrund steigender Preise genötigt sind, sich von Banken mehr Geld zu leihen (und damit zu „erschaffen“).

Wenn Gleichungen in die Irre führen

Ein subtileres Problem mit dieser Gleichung besteht darin, dass sie mehr in die Irre als zu echter Erkenntnis führt. Die Gleichung sagt uns etwas über das durchschnittliche Preisniveau, P. Ökonomen gehen dann davon aus, dass dieser Durchschnitt ein nützlicher Maßstab für das Preisverhalten ist. Aber stimmt das auch?

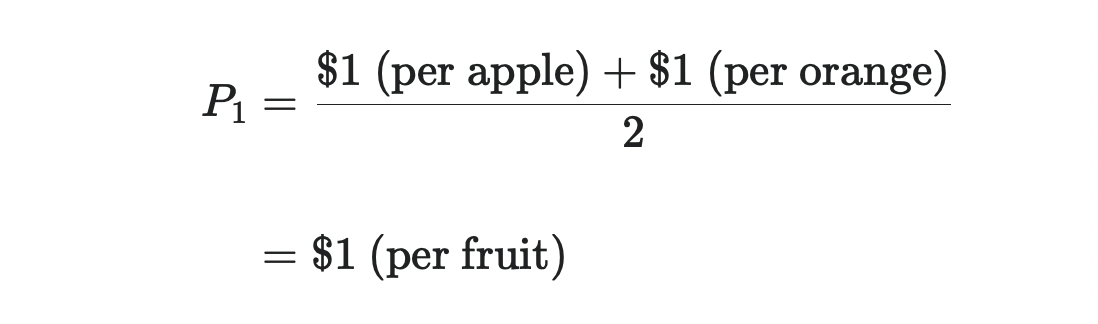

Hier ist ein Beispiel, wie die Dinge schief laufen können, wenn man der Gleichung unkritisch folgt. Nehmen wir eine Gesellschaft, die zwei Waren verkauft, Äpfel und Orangen. Wenn die beiden Waren zu gleichen Anteilen verkauft werden, ist der Preisindex P der rechnerische Durchschnitt der Preise der beiden Früchte. Wenn jede Frucht 1 $ kostet, dann ist der Preisindex gleich:

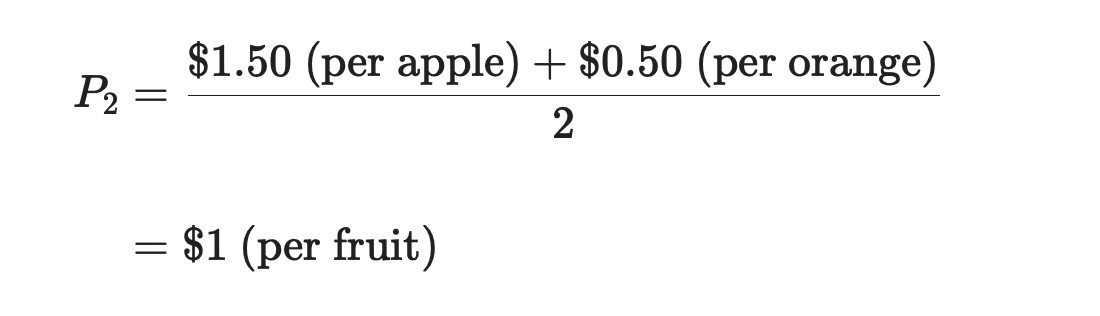

Angenommen, dass nach einigen Monaten der Preis für Äpfel um 50 % steigt, während der Preis für Orangen um 50 % sinkt. Diese Veränderung stellt eine drastische Umstrukturierung des Preissystems dar – eine Kombination aus Hyperinflation und Hyperdeflation. Doch diese Instabilität wird in unserem Preisindex nicht erfasst. Das durchschnittliche Preisniveau bleibt unverändert:

Nur weil der Durchschnittspreis unverändert ist, heißt das nicht, dass die einzelnen Preise stabil sind. Wenn sich die Preise unterschiedlich entwickeln, ist die Vorstellung eines „durchschnittlichen Preisniveaus“ wenig aussagekräftig, wenn nicht sogar irreführend.

Das Problem mit den Durchschnittswerten

In den Händen von Ökonomen ist die Idee eines „durchschnittlichen Preisniveaus“, um Joan Robinson zu zitieren, „ein mächtiges Instrument zur Falscherziehung“. 2 In diesem Fall bezog sich Joan Robinson nicht auf Preisindizes, sondern auf ein anderes Instrument der Miserziehung – die Produktionsfunktion: „[…] die Produktionsfunktion ist ein mächtiges Instrument der Miserziehung gewesen. Dem Studenten der Wirtschaftstheorie wird beigebracht, O=f(L,C) zu schreiben, wobei L die Menge der Arbeit, C die Menge des Kapitals und O die Produktionsrate der Güter ist. Er wird angewiesen, davon auszugehen, dass alle Arbeiter gleich sind, und L in Arbeitsstunden zu messen; ihm wird etwas über das Indexzahlproblem erzählt, bei dem es darum geht, eine Einheit der Produktion zu wählen; und dann wird er zur nächsten Frage geeilt, in der Hoffnung, dass er vergessen wird zu fragen, in welchen Einheiten C gemessen wird. Bevor er überhaupt gefragt hat, ist er Professor geworden, und so werden schlampige Denkgewohnheiten von einer Generation zur nächsten weitergegeben.“ Joan Robinson, 1953

Das Problem ist, dass Durchschnittswerte Bestandteil einer Gleichung sind – die per definitionem wahr ist. Ich kann den Durchschnitt jeder denkbaren Menge von Zahlen berechnen. Aber das bedeutet noch nicht, dass meine Berechnung aussagekräftig sein wird. Das liegt daran, dass Durchschnittswerte eine Tendenz angeben, aber nichts darüber aussagen, ob diese Tendenz auch gegeben ist.

Hier ein Beispiel. Angenommen, zwei Personen haben ein durchschnittliches Nettovermögen von 100 Milliarden Dollar. Ist dies schon eine starke Tendenz? Vielleicht – wenn es sich bei den beiden Personen um Warren Buffet (Nettovermögen 104 Mrd. $) und Mukesh Ambani (Nettovermögen 96 Mrd. $) handelt. Beide haben annähernd das gleiche Vermögen. Was aber, wenn die beiden Personen Jeff Bezos (Nettovermögen 200 Mrd. $) und ich (Nettovermögen 0 Mrd. $) sind? In diesem Fall führt der Durchschnitt mehr in die Irre als zu echter Erkenntnis.

Natürlich sind sich die Wissenschaftler dieses Problems bewusst. Deshalb sind sie darauf trainiert, Durchschnittswerte zusammen mit einem Maß für die Variation anzugeben. Auf diese Weise erhält man ein Gefühl für die Aussagekraft des errechneten Durchschnittswert.

Das gängigste Maß für die Variation ist die „Standardabweichung“, die die durchschnittliche Abweichung vom Mittelwert misst. 3 Wenn Sie es genau wissen wollen, misst die Standardabweichung die Wurzel aus dem Quadrat der Abweichung vom Mittelwert. Um auf mein Vermögensbeispiel zurückzukommen: Die Angabe der Standardabweichung des Vermögens gibt Aufschluss darüber, wann der Durchschnitt eine echte starke Tendenz misst und wann nicht.

Warren Buffet und Mukesh Ambani haben beispielsweise ein durchschnittliches Nettovermögen von 100 Milliarden Dollar, mit einer Standardabweichung des Nettovermögens von 5,7 Milliarden Dollar. Die Tatsache, dass die Abweichung gering ist (etwa das 0,06-fache des Durchschnitts), deutet darauf hin, dass es eine echte Tendenz gibt. Im Gegensatz dazu haben Jeff Bezos und ich ein durchschnittliches Nettovermögen von 100 Milliarden Dollar mit einer Standardabweichung von 141 Milliarden Dollar. Diese enorme Abweichung (das 1,4-fache des Durchschnitts) deutet darauf hin, dass es keine starke Tendenz in den Rohdaten gibt. Der Durchschnitt ist also nicht aussagekräftig.

Angegebene Durchschnittswerte, nicht angegebene Abweichungen

Die Idee, dass Durchschnittswerte zusammen mit einem Abweichungswert angegeben werden sollten, ist ein grundlegender Bestandteil empirischer Forschung. Und doch, wenn Ökonomen die Inflation untersuchen, fehlt diese Praxis auffallend oft. Warum?

Vielleicht haben Ökonomen einen guten Grund, die Inflationsschwankungen nicht anzugeben. Um diese Möglichkeit in Betracht zu ziehen, sollten wir uns ansehen, wie Wirtschaftswissenschaftler die Inflation messen. Am Anfang steht ein so genannter „Preiskorb“. Dabei handelt es sich um ein Bündel von Waren, deren Preise im Laufe der Zeit verglichen werden. Der Verbraucherpreisindex beispielsweise erfasst einen Korb von Gütern, die typischerweise von Verbrauchern gekauft werden. Der Großhandelspreisindex hingegen erfasst einen Korb von Großhandelsgütern. Es gibt viele verschiedene Arten von Warenkörben, aber hier werde ich mich auf den Verbraucherpreisindex (VPI) konzentrieren.

Nachdem die Wirtschaftswissenschaftler einen Warenkorb definiert haben, verfolgen sie den Durchschnittspreis des Korbs. Wenn Sie die Fachliteratur lesen, werden Sie sehen, dass Ökonomen verschiedene Formeln haben, um einigen Rohstoffen mehr Gewicht zu geben als anderen, wenn sie die Durchschnittspreise berechnen. Die Mathematik sieht schick aus, ändert aber nichts an der Tatsache, dass die Ausgabe eine Art „Durchschnitt“ ist. Passen Sie jedoch auf, denn Ökonomen werden es nicht als „Durchschnitt“ bezeichnen. Sie werden es einen „Preisindex“ nennen.

Mit ihrem Preisindex in der Hand beurteilen Ökonomen dann die Inflationsrate, indem sie sehen, wie schnell der Index im Laufe der Zeit steigt. Als Beispiel zeigt Abbildung 1 die prozentuale Veränderung des US-Verbraucherpreisindex seit dem 1. Januar 2020. In diesem Zeitraum stieg der Index um 7 %. Inflation!

Nach der Betrachtung der Preisindexentwicklung werden dann die Ursachen und Folgen der Inflation erörtert. Hier zum Beispiel ein Kommentar aus der New York Times:

Die Verbraucherpreise stiegen im Oktober so schnell wie seit mehr als drei Jahrzehnten nicht mehr, da die Treibstoffkosten stiegen, die Versorgungsketten unter Druck blieben und die Mieten stiegen – eine besorgniserregende Nachricht für die Wirtschaftspolitiker der Federal Reserve und für das Weiße Haus unter Biden.

In Anbetracht des Trends in Abbildung 1 scheint ein solcher Kommentar gerechtfertigt. Und doch fehlt dabei eine entscheidende Information. Ich habe Ihnen die Entwicklung des Durchschnittspreises gezeigt. Aber ich habe Ihnen nichts über die Variation der Preisveränderungen gesagt.

Es bleibt dem Leser überlassen, seine eigenen Schlüsse darüber zu ziehen, wie die Inflation je nach Ware variiert. Angesichts dieses Informationsmangels werden die meisten Menschen davon ausgehen, dass die Entwicklung des Durchschnittspreises auf eine starke zentrale Tendenz hindeutet. Mit anderen Worten, sie gehen davon aus, dass die Inflation einheitlich ist. Und damit könnten sie Recht haben.

Inflation, wie die Schwerkraft

Vielleicht haben Ökonomen einen guten Grund dafür, dass sie die Abweichungen der Preisentwicklung nicht angeben. Vielleicht ist diese Schwankung so gering, dass es sich nicht lohnt, sie aufzuzeichnen. In diesem Fall ist die Inflation wie die Schwerkraft der Erde: bemerkenswert gleichmäßig.

In der Highschool-Physik habe ich Hunderte von Berechnungen zur Bewegung von Projektilen durchgeführt. Bei jeder Aufgabe gingen wir davon aus, dass die Schwerkraftbeschleunigung einheitlich 9,81 m/s2 beträgt. Ich erinnere mich vage daran, dass mein Lehrer erwähnte, dass diese Beschleunigung je nach geografischer Lage auf der Welt leicht abweicht. Aber wir haben diese Abweichungen nie in unsere Berechnungen einbezogen. Auch in meinen Lehrbüchern wurde sie nicht erwähnt. Hatten mir die Physiker etwas verheimlicht?

Um diese Möglichkeit in Betracht zu ziehen, ging ich zum Internationalen Gravimetrischen Büro (ich liebe diesen Namen) und lud Daten über die Schwankungen der Erdanziehung herunter. Wie bei allem in der Wissenschaft gibt es eine Reihe von Möglichkeiten, die „Schwerkraftanomalien“ der Erde (die Unterschiede in der Beschleunigung der Schwerkraft auf der Erdoberfläche) zu schätzen. Aber für die Zwecke der Schulphysik spielen die verschiedenen Methoden keine Rolle. Wie man es auch dreht und wendet, die geografischen Unterschiede in der Schwerkraft der Erde sind unglaublich gering.

In den Daten, die ich heruntergeladen habe, ist die Standardabweichung der Schwerkraftanomalie der Erde etwa 40.000 Mal kleiner als die (durchschnittliche) Lehrbuchbeschleunigung von 9,81 m/s2. Wenn man also nicht gerade ein unglaublich empfindliches Experiment durchführt, sind die Schwankungen der Schwerkraft so gering, dass man sie ignorieren kann. 4 Bei dem von mir heruntergeladenen gravimetrischen Datensatz handelt es sich um die vollständige sphärische isostatische Schwereanomalie (Airy-Heiskanen, Tc=30 km). Dabei handelt es sich um eine modellgestützte Schätzung der Schwereanomalie der Erde, aufgelöst auf eine Gittergröße von 30 km. Die Daten werden in Einheiten von mGal angegeben. Ein Gal ist definiert als eine Beschleunigung von 1 cm/s2. Ein mGal ist 1/1000 eines Gal. In diesem speziellen Datensatz habe ich die Standardabweichung der Erdanziehung auf 25 mGal oder 0,00025 m/s2 berechnet. Das ist 39208 Mal kleiner als die kanonische (durchschnittliche) Beschleunigung von 9,80665 m/s2

Vielleicht berichten Ökonomen nicht über Preisveränderungen, weil sie ebenso wie die Schwerkraftschwankungen verschwindend gering sind. Um diese Möglichkeit in Betracht zu ziehen, kehren wir zur Entwicklung des US-Verbraucherpreisindex zurück – einem Maß für das durchschnittliche Preisniveau. Nehmen wir an, wir würden neben diesem Preisindex die Preisentwicklung aller im Warenkorb des Verbraucherpreisindex enthaltenen Waren aufzeichnen. Wäre die Inflation überwiegend einheitlich, könnte das Ergebnis wie in Abbildung 2 aussehen.

In Abbildung 2 zeigen die farbigen Linien die indexierten Preise der einzelnen Waren. Ich möchte betonen, dass es sich hierbei um simulierte Daten handelt. Die tatsächlichen Daten (die wir in Kürze sehen werden) sehen ganz anders aus. Der Sinn dieser Simulation ist es, Ihnen zu zeigen, wie es aussehen würde, wenn die Inflation überwiegend einheitlich wäre.

In dem dargestellten Zeitraum stieg der offizielle Verbraucherpreisindex um 7,2 %. In meiner Simulation ist die Inflation so gleichmäßig, dass die Standardabweichung der Preisänderung bei allen Waren 0,15 % beträgt. Mit nur 2 % des Durchschnitts ist diese Abweichung so gering, dass wir sie ignorieren können.

Vielleicht wissen die Ökonomen also, dass die Inflation zwischen den einzelnen Waren geringfügig schwankt, aber sie wissen auch, dass diese Abweichung so gering ist, dass sie nicht berichtenswert ist.

Inflation in der realen Welt

Nachdem wir Ihnen gezeigt haben, wie die Preisentwicklung aussehen würde, wenn die Inflation überwiegend einheitlich wäre, wollen wir uns nun die Inflation in der realen Welt ansehen. Sie ist ganz anders.

Abbildung 3 zeigt die Preisveränderungen für alle im Verbraucherpreisindex erfassten Waren. Anstatt sich eng um das durchschnittliche Preisniveau (den „offiziellen VPI“) zu gruppieren, haben die realen Waren ihren eigenen Willen. Ihre Preise entwickeln sich in alle möglichen Richtungen – oft in einer Weise, die nichts mit der Entwicklung des Durchschnittspreises zu tun zu haben scheint.

Beachten Sie, wie die Darstellung der Preisveränderung aller VPI-Güter die Inflationsgeschichte verändert. Wenn man sich Abbildung 3 ansieht, würde man nicht zu dem Schluss kommen, dass alle Preise gleichmäßig steigen. Betrachtet man jedoch nur den Verbraucherpreisindex, erscheint diese Schlussfolgerung plausibel.

Wenn wir das gesamte Spektrum der Preisveränderungen untersuchen, sehen wir, dass die Inflation eine chaotische Angelegenheit ist. Das zeigen uns auch die Zahlen. Seit dem 1. Januar 2020 ist der Verbraucherpreisindex um 7,3 % gestiegen. Dieser Wert scheint signifikant zu sein – bis wir die Schwankungen der Preisänderungen messen. Im gleichen Zeitraum betrug die Standardabweichung der Preisveränderung 10,7 %. Die Schwankung der Preisveränderungen war also etwa 1,5 Mal größer als der Durchschnitt der Preisveränderungen. 5 Wenn wir die Standardabweichung durch den Mittelwert teilen, erhalten wir den so genannten „Variationskoeffizienten“ oder alternativ die „relative Standardabweichung“. Mit diesem Maß lässt sich die relative Größe der Variation innerhalb eines Datensatzes quantifizieren. Wie andere Maße der relativen Streuung (z. B. der Gini-Index) hat der Variationskoeffizient keine Einheiten und kann daher zum Vergleich der Streuung über alle Arten von Daten verwendet werden.

Um diese Schwankungen ins richtige Licht zu rücken, kehren wir zu unserem Vermögensbeispiel zurück. Jeff Bezos und ich haben ein durchschnittliches Vermögen von 100 Milliarden Dollar. Dieser Wert gibt jedoch keine echte Tendenz an. Jeff Bezos ist 200 Milliarden Dollar wert. Ich bin 0 Milliarden Dollar wert. Wir können feststellen, dass der Durchschnitt irreführend ist, wenn wir die Standardabweichung unseres Vermögens messen, die bei 141 Milliarden Dollar liegt. Die Schwankung unseres Vermögens ist also etwa 1,4-mal so groß wie der Durchschnitt.

Dieses Verhältnis von 1,4 ist, wie Sie feststellen werden, geringer als das Verhältnis von 1,5, das wir für die Preisveränderungen gefunden haben. Wenn wir also zu dem Schluss kommen, dass es ziemlich bedeutungslos ist, mein Vermögen mit dem von Jeff Bezos zu vergleichen, sollten wir auch zu dem Schluss kommen, dass die Entwicklung des Verbraucherpreisindex ziemlich bedeutungslos ist. Beide Durchschnittswerte führen mehr in die Irre als dass sie informieren.

Eine Geschichte der Inflationsschwankungen

Die eigentliche Geschichte der Inflation – über die weitgehend nicht berichtet wird – besteht in den stark voneinander abweichenden Preisveränderungen bei den verschiedenen Warengruppen. Abbildung 4 zeigt, wie sich diese Inflation in den 12 wichtigsten Warengruppen, die im US-Verbraucherpreisindex erfasst sind, entwickelt hat.

Schauen wir uns die Analyse genauer an. Zunächst habe ich die Preisveränderungen für jeden Rohstoff im Warenkorb des US-Verbraucherpreisindex (an jedem geografischen Ort) zwischen Januar 2020 und Oktober 2021 verfolgt. Dann habe ich diese Rohstoffe in Hauptgruppen eingeteilt (wie vom Bureau of Labor Statistics klassifiziert). Abschließend zeige ich anhand von Boxplots die Preisveränderungen innerhalb der einzelnen Rohstoffgruppen.

Diese aufgeschlüsselte Analyse ergibt ein völlig anderes Bild als die Entwicklung des Durchschnittspreises. Es ist zu erkennen, dass die Inflation zwischen den einzelnen Warengruppen sehr unterschiedlich ist. Einige Gruppen, wie „Herrenbekleidung“, haben nur eine geringe (wenn überhaupt) Inflation zu verzeichnen. Bei anderen Gruppen, wie „private Verkehrsmittel“, kam es zu massiven Preissteigerungen. Abbildung 4 zeigt auch, dass die Inflation innerhalb der einzelnen Warengruppen stark variiert. Inflation und Deflation gehen oft Hand in Hand – eine Tatsache, die deutlich wird, wenn die Kästchen die gestrichelte rote Linie kreuzen.

Die eigentliche Inflationsgeschichte, über die weitgehend nicht gesprochen wird, besteht also darin, dass die Preisveränderungen bemerkenswert uneinheitlich sind. Sie ist sogar so uneinheitlich, dass die Angabe der Veränderung des Durchschnittspreises nahezu bedeutungslos ist. Warum also wird über Preisveränderungen nicht berichtet?

Vielleicht können wir den Zeitungen verzeihen, dass sie keine Diagramme wie die Abbildungen 3 und 4 abdrucken. Diese Diagramme sind zugegebenermaßen schwieriger zu interpretieren als die einfache Angabe der prozentualen Veränderung eines Preisindexes. Diese Schwierigkeit entbindet die Wirtschaftswissenschaftler jedoch nicht von ihrer Verantwortung. Jeder ausgebildete Wirtschaftswissenschaftler sollte wissen, wie die oben gezeigte Art von Beweisen zu interpretieren ist. Und dennoch ist es unwahrscheinlich, dass man selbst in der Fachliteratur eine differenzierte Analyse der Inflation findet. Warum eigentlich?

Ist es dieses Mal anders?

Bevor wir Ökonomen dafür schelten, dass sie keine Preisveränderungen angeben, sollten wir ihnen einen kleinen Vertrauensvorschuss geben. Vielleicht ist die Inflation normalerweise gleichmäßig, aber die gegenwärtigen Umstände sind ungewöhnlich. Es könnte sein, dass die Pandemie ein ansonsten stabiles Preissystem ins Chaos gestürzt hat. In diesem Fall müssten wir, wenn wir uns die tiefere Geschichte der Inflation ansehen, ein gleichmäßiges Muster erkennen, bei dem sich alle Preise gemeinsam bewegen.

Um diese Möglichkeit zu untersuchen, schauen wir uns die langfristige Entwicklung der US-Inflation an. Wir beginnen mit dem Standardbild, das in Abbildung 5 dargestellt ist. Ich habe die Inflationsrate anhand der jährlichen Veränderung des Verbraucherpreisindexes gemessen. Die roten Linien zeigen den Schwellenwert für zweistellige Preisveränderungen – eine willkürliche, aber häufig genannte Schwelle für eine „große“ Inflation.

Ich könnte ein Buch über das Auf und Ab der Inflation schreiben, das in Abbildung 5 dargestellt ist. Aber das werde ich nicht tun, denn es gibt viele solcher Bücher. Stattdessen interessiere ich mich für das, was in diesem Bild nicht vorkommt, nämlich die Preisschwankungen.

Vielleicht ignorieren die Ökonomen die Preisschwankungen, weil sie zwar heute groß sind, aber in der Vergangenheit vernachlässigbar waren. Das würde unsere aktuelle Situation zu dem machen, was Ökonomen eine „Verzerrung“ nennen – ein Ereignis, das die Preise aus dem „Gleichgewicht“ gebracht hat. In weniger „verzerrten“ Zeiten sollte die Preisentwicklung gleichmäßig sein.

Um zu sehen, ob dies zutrifft, sollten wir uns die langfristige Entwicklung der Preisveränderungen in den USA ansehen. Abbildung 6 zeigt die Daten. Ich beginne mit der Darstellung der durchschnittlichen Inflationsrate (blaue Linie). Dann füge ich einige dringend benötigte Informationen hinzu – die Spanne der Preisveränderungen bei allen VPI-Gütern. Das ist der blaue Bereich, in dem die 95 %-Spanne für die jährliche Preisänderung aller vom VPI erfassten Waren (an allen Orten) dargestellt ist. Die Spanne der Preisveränderungen ist – ziemlich groß.

Aus Abbildung 6 geht hervor, dass unsere derzeitige Situation nicht ungewöhnlich ist. Seit Beginn der VPI-Daten im Jahr 1913 lag die durchschnittliche Inflationsrate in den USA bei 2,8 %. Im gleichen Zeitraum betrug die Standardabweichung der jährlichen Preisänderung jedoch durchschnittlich 5,2 %. Die Inflationsschwankung war also historisch gesehen etwa 1,8 Mal größer als der Inflationsdurchschnitt. Zur Erinnerung: Die Abweichung zwischen dem Vermögen von Jeff Bezos und meinem Vermögen betrug nur das 1,4-fache unseres durchschnittlichen Vermögens. Ein Blick auf die durchschnittliche US-Inflationsrate ist also noch weniger aussagekräftig als ein Vergleich des Vermögens von Jeff Bezos mit meinem eigenen.

Zusammenfassend lässt sich sagen, dass die Daten ziemlich eindeutig sind: In der Vergangenheit war es üblich, dass Preisschwankungen die durchschnittliche Inflationsrate übertrafen. Warum werden diese Schwankungen also nicht abgebildet?

Ein nicht angegebenes Muster in den nicht angegebenen Daten

Bevor wir die Wissenschaftspolizei einschalten, sollten wir den Ökonomen eine letzte Chance geben, sich zu rehabilitieren. Obwohl es sicherlich zweifelhaft erscheint, dass Preisveränderungen nur selten angegeben werden, können wir uns vielleicht einen guten Grund ausdenken, um uns darüber zu beruhigen.

Der einzige Grund, der mir einfällt, ist, dass die Preisveränderungen zwar groß, aber ansonsten konstant sind. Wenn die Preisänderungsschwankungen im Laufe der Zeit konstant sind, dann können wir sie vielleicht bei der Messung der Bewegung des Durchschnittspreises ignorieren.

Um diese Möglichkeit in Betracht zu ziehen, stellen wir uns eine kontrafaktische Situation in den USA vor, in der die Preisänderungsschwankungen im Zeitablauf konstant sind. In diesen USA variiert die jährliche Preisveränderung je nach Ware, aber diese Veränderung ist von Jahr zu Jahr konstant. Sie ist auf die durchschnittliche Schwankungsbreite in den realen USA festgelegt.

Die roten Linien in Abbildung 7 zeigen, wie diese kontrafaktischen USA aussehen würden. Wir sehen, dass die Schwankungsbreite der Preisänderungen nicht schwankt. Stattdessen hat sie eine konstante „Breite“. (Die roten Linien haben einen konstanten Abstand zueinander.) Wir sehen auch, dass sich diese kontrafaktische USA ziemlich von der realen Welt unterscheidet.

Unser kontrafaktisches Gedankenexperiment zeigt, dass die Preisschwankungen (blau schattierter Bereich) in der realen Welt nicht konstant sind. Manchmal war diese Schwankung weitaus größer als der historische Durchschnitt (in Abbildung 7 zu erkennen, wenn der blau schattierte Bereich außerhalb der roten Linien liegt). Dies war der Fall während der Stagflationskrise der 1970er Jahre und während der Inflationsschübe der beiden Weltkriege. Manchmal waren die Preisveränderungen aber auch viel geringer als der historische Durchschnitt (in Abbildung 7 dargestellt, wenn der blau schattierte Bereich innerhalb der roten Linien liegt). Dies war in den wilden 20er Jahren und in den Boomjahren der 1960er Jahre der Fall.

Angesichts dieser Beobachtungen scheint es, dass wir ein Problem haben. Die Schwankungen der Preisveränderungen sind groß, werden aber nicht angezeigt. Außerdem variiert die Preisveränderung selbst im Laufe der Zeit. Wir haben also ein nicht erfasstes Muster in den nicht angegebenen Daten. Das ist schlecht. Es bedeutet, dass die Wirtschaftswissenschaftler einen wichtigen Aspekt der Inflation übersehen haben.

Aber es kommt noch schlimmer.

Hätten sich die Wirtschaftswissenschaftler die Mühe gemacht, die Preisänderungsschwankungen zu messen und anzugeben, hätten sie eine interessante Korrelation entdeckt. Die Preisänderungsschwankungen steigen und fallen mit der durchschnittlichen Inflationsrate.

Abbildung 8 zeigt den Trend. Auf der horizontalen Achse habe ich die jährliche Veränderung des Verbraucherpreisindex – ein Maß für die Inflation – aufgetragen. Auf der vertikalen Achse habe ich die Schwankung der jährlichen Preisänderung aller VPI-Güter, gemessen an der Standardabweichung, aufgetragen. Die rote Linie zeigt den geglätteten Trend, der die Form eines U hat. Die Daten deuten darauf hin, dass die Inflation umso stärker schwankt, je schneller sich die Preise im Durchschnitt ändern.

Was wir in Abbildung 8 sehen, ist eine Manifestation der Entdeckung von Jonathan Nitzan: Inflation restrukturiert das Preissystem. Diese Eigenschaft macht die Inflation sozial traumatisch.

Eine unbeteudende Sache?

Im 19. Jahrhundert erklärte der politische Ökonom John Stuart Mill bekanntermaßen, dass Geld von geringem Interesse sei:

Es kann, kurz gesagt, in der Wirtschaft der Gesellschaft kein unbedeutenderes Ding geben als Geld.

John Stuart Mill, 1871

Obwohl ich diese Behauptung immer für zweifelhaft gehalten habe, ist es leicht, sich eine Welt vorzustellen, in der sie wahr wäre. Stellen Sie sich eine Welt vor, in der die Inflation völlig einheitlich ist. Alle Preise (einschließlich der Löhne) steigen und fallen gemeinsam. In dieser Welt gilt das Mill’sche Diktum: Preisänderungen sind bedeutungslos. Heute kostet ein Apfel 1 $, morgen verdoppelt er sich auf 2 $. Da sich aber der Preis für alles andere ebenfalls verdoppelt (einschließlich Ihres Einkommens), ändert sich nichts. Inflation ist eine „unbedeutende Sache“.

Leider (für Mills Diktum) funktioniert die reale Welt anders. In ihr ist die Inflation niemals gleichmäßig, sondern immer unterschiedlich. Und das macht sie höchst bedeutsam. Die Inflation strukturiert die soziale Ordnung um und bringt Gewinner und Verlierer hervor. Diese Umstrukturierung, so erkannte Jonathan Nitzan, ist der wichtigste Aspekt der Inflation. Und doch ist es diese Eigenschaft, die von den Ökonomen fast völlig ignoriert wird.

Aber es funktioniert in der Theorie …

Aus irgendeinem Grund haben die Wirtschaftswissenschaftler nicht auf das Memo gehört, das allen anderen Wissenschaftlern ausgehändigt wurde – das Memo, das besagte, dass man einen Durchschnitt neben einem Maß für die Schwankung angeben sollte. Warum also die schlechte Ausbildung? Ist es ein Unfall? Oder ist sie beabsichtigt?

Traurigerweise denke ich, dass es das Letztere ist. Die Ökonomen ignorieren den Hinweis auf die Schwankungen, weil sie bei ihrer Vorstellung von Inflation davon ausgehen, dass die Preisveränderungen gleichmäßig sind. Es ist wie in dem alten Witz. Ein Wirtschaftswissenschaftler sagt zu einem Physiker:

Sicher, diese Gleichung funktioniert in der Praxis. Aber funktioniert sie auch in der Theorie?

Auf die Inflation angewandt, lautet der Witz:

Sicher, die Inflation weicht in der Praxis stark ab. Aber weicht sie auch in der Theorie stark ab?

Die Antwort lautet ganz überwiegend nein. In der Wirtschaftstheorie wird angenommen, dass die Inflation einheitlich ist. Aber warum sollten Ökonomen etwas annehmen, das so sehr von der Realität abweicht?

Meiner Meinung nach läuft das folgendermaßen ab. Ich betrachte den „Funktioniert es in der Theorie“-Witz als einen Lackmustest für Ideologie. Es ist ein Test, um zu sehen, ob jemand Ideen über Beweise erhebt. Je mehr dies der Fall ist, desto weniger handelt es sich um Wissenschaft und desto mehr um die Verbreitung von Ideologie. Wendet man diesen Lackmustest auf die Mainstream-Wirtschaftswissenschaften an, so zeigt sich, dass es sich um eine säkulare Priesterschaft handelt, die sich als Wissenschaft ausgibt.

Das monetaristische Kloster

Ein Beispiel für diese Priesterschaft ist der Monetarismus – die von Milton Friedman propagierte Denkschule. Nach Ansicht der Monetaristen werden die meisten sozialen Missstände dadurch verursacht, dass die Regierung zu viel Geld druckt/ausgibt. Es überrascht nicht, dass die Monetaristen glauben, dass es für diese Probleme eine einfache Lösung gibt: staatliche Sparmaßnahmen.

Zurück zur Inflation. Angesichts steigender Preise fordern die meisten Monetaristen schnell, dass der Staat den Gürtel enger schnallen soll. Ihre Logik funktioniert folgendermaßen:

Die Inflation ist an die Geldmenge gekoppelt, und zwar über die Formel:

- Die Inflation ist an die Geldmenge gekoppelt, und zwar über die Formel M • V = P • T (wobei M die Geldmenge und P das durchschnittliche Preisniveau ist);

- Die Regierung kontrolliert die Geldmenge;

- Der Staat muss weniger Geld ausgeben.

Wie die meisten guten Ideologien enthält auch dieses Argument einen hinterhältigen Trick. Die Monetaristen verschweigen, dass die Geldmenge nur dann einen aussagekräftigen Einblick in die Inflation gibt, wenn die Preisänderungen gleichmäßig sind. Wenn die Preisveränderungen je nach Ware stark variieren (wie es in der realen Welt der Fall ist), dann sagt die Entwicklung des Durchschnittspreises wenig (wenn überhaupt) über die Entwicklung der einzelnen Preise aus. Und das bedeutet, dass die Geldmenge wenig (wenn überhaupt etwas) über die reale Inflation aussagt.

Angesichts dieses Problems besteht die Lösung der Monetaristen darin, ihre Ideen „in der Theorie“ funktionieren zu lassen. Angenommen, die Inflation ist gleichmäßig. Forderung nach Sparmaßnahmen. Wiederholen Sie das.

Solows Schlangenöl

Obwohl im späten 20. Jahrhundert populär, war der Monetarismus immer ein umstrittener Teilbereich der neoklassischen Wirtschaftswissenschaften. Viele „gemäßigte“ Wirtschaftswissenschaftler hielten den Monetarismus für Quacksalberei. Daher auch Robert Solows berühmter Seitenhieb auf Milton Friedman. „Alles“, witzelte Solow, „erinnert Milton an die Geldmenge. Nun, alles erinnert mich an Sex, aber ich halte es aus der Zeitung heraus.

Abgesehen von den monetaristischen Sticheleien hatten Robert Solow und seine Kollegen aus der Makroökonomie ihre eigene Art von Schlangenöl. So begann Solows berühmtes Papier, in dem er sein Modell des Wirtschaftswachstums beschrieb, mit diesem Knaller:

Es gibt nur eine Ware, die Produktion als Ganzes… So können wir eindeutig vom Realeinkommen der Gemeinschaft sprechen.

Robert Solow, 1956

Unter Kritikern wird die „Ein-Ware“-Annahme haufenweise verhöhnt. Und das zu Recht. Aber ich denke, wir sollten Solow Anerkennung dafür zollen, dass er sie mit einer klugen Einsicht weiterverfolgt hat. Wenn das „Realeinkommen“ eindeutig sein soll, müssen wir in der Lage sein, die Gesellschaft so zu behandeln, als ob sie nur eine Ware produziert.

Was Solow hier andeutet (aber nicht anerkennt), ist ein schwerwiegendes Problem der Makroökonomie. Die Makroökonomie beruht auf dem Prinzip, dass man den monetären Wert der Produktion Y in zwei Komponenten aufteilen kann – die „reale Produktion“ Q und das nominale Preisniveau P:

Y = Q • P

Wenn es nur eine Ware gibt, dann ist Q eindeutig. (Daher die Bemerkung von Solow.) Die Formel funktioniert aber auch, wenn es mehrere (unveränderliche) Güter gibt, deren Preise sich gemeinsam bewegen. In diesem Fall ist P ein Inflationsindex, der die Entwicklung aller Preise eindeutig beschreibt.

Das Problem für Solow und seine Kollegen aus der Makroökonomie ist, dass keine dieser Annahmen in der realen Welt zutrifft. Die real existierenden Gesellschaften produzieren viele Güter, deren Preise sich nicht gleichmäßig verändern. Und das schafft ein Problem. Es bedeutet, dass die Produktionsmenge, Q, hoffnungslos mehrdeutig ist. (Eine ausführliche Erörterung finden Sie in diesem Paper.)

Wie Monetaristen lösen auch die Makroökonomen das Problem, indem sie ihre Ideen „in der Theorie“ funktionieren lassen. Sie definieren Inflation einfach als eine einheitliche Veränderung der Preise und gehen dann davon aus, dass das „Realeinkommen“ unzweideutig ist. Prokrustes wäre stolz.

Warum differenzielle Inflation wichtig ist

Nachdem Sie gesehen haben, dass die Preisänderungen bei den einzelnen Waren sehr unterschiedlich ausfallen, fragen Sie sich vielleicht, warum das wichtig ist. Nun, es ist wichtig, weil es bedeutet, dass die Inflation kein rein „monetäres“ Phänomen ist. Durch die Inflation wird das Einkommen umverteilt.

Seit seiner Doktorarbeit in den 1990er Jahren hat Jonathan Nitzan (zusammen mit Shimshon Bichler) einige aufschlussreiche Forschungsarbeiten über die Verteilungseffekte der Inflation veröffentlicht. Nitzan und Bichler haben zum Beispiel herausgefunden, dass die Inflation systematisch dem Großkapital zugute kommt. Abbildung 9 zeigt die jüngste Version ihrer Forschung.

Schauen wir uns das Ganze genauer an. Beginnen wir mit der „Gewinnspanne“ – der Höhe des Gewinns eines Unternehmens im Verhältnis zum Umsatz. Nitzan und Bichler messen dann die Gewinnspanne für zwei Gruppen von Unternehmen:

- Die ‚Compustat 500‘ – die 500 größten US-Unternehmen (geordnet nach Kapitalisierung) in der Compustat-Datenbank;

- Alle US-Unternehmen;

Als nächstes nehmen Nitzan und Bichler das Verhältnis dieser beiden Gewinnspannen. Der sich daraus ergebende „differentielle Gewinnaufschlag“ misst die relative Rentabilität von Großunternehmen im Vergleich zur Rentabilität aller US-Unternehmen. Aus Abbildung 9 geht hervor, dass dieser differentielle Gewinnaufschlag mit dem Großhandelspreisindex, einem Maß für die Inflation, steigt und fällt. Mit anderen Worten: Die Inflation begünstigt die Gewinne der Großunternehmen.

Beachten Sie, wie dieser Beweis Ihre Sicht auf die Inflation verändert. Es fällt schwer, die Regierung für das Problem verantwortlich zu machen. Wenn nämlich das Großkapital systematisch von der Inflation profitiert, bedeutet dies, dass diese großen Unternehmen die Preise schneller erhöhen als alle anderen. Mit anderen Worten, es sind die Oligopole, die die Inflation vorantreiben.

Es scheint also, dass die Inflation in der realen Welt nicht so aussieht wie in den wirtschaftswissenschaftlichen Lehrbüchern. Ja, Inflation ist ein „monetäres Phänomen“ – wie alles, was mit Preisen zu tun hat. Aber was noch wichtiger ist: Inflation ist ein Machtkampf darum, wer die Preise am schnellsten erhöhen kann.

Dieser Beitrag erschien auch in englischer Sprache auf dem Economics From the Top Down Blog.

Übersetzung von Otmar Tibes.

Lesezeit 31 Minuten

Lesezeit 31 Minuten